|

|

| Một góc Dự án Ocean Park tại Vân Đồn. |

Kế hoạch thao túng

Sau khi xem xét các tình tiết và tài liệu liên quan đến việc Công ty TNHH Quan Minh cáo buộc Ngân hàng Thương mại Cổ phần Quân đội (MB Bank) có ý đồ gây khó khăn, không giải ngân đủ khoản vay 650 tỷ đồng để triển khai dự án Khu đô thị Ocean Park Vân Đồn nhằm “thâu tóm dự án”, luật sư Dương Lê Ước An đã đưa ra những phân tích pháp lý về vụ việc này:

Thứ nhất, cần phải xem xét mục đích của Công ty TNHH Quan Minh khi chấp nhận chịu thiệt hại lớn để chuyển chấp tài sản bảo đảm từ Ngân hàng TMCP Hàng Hải Việt Nam (Maritime Bank) là quyền sử dụng 433 thửa đất của dự án Ocean Park Vân Đồn sang MB Bank ở thời điểm tháng 6/2019 là gì?

Năm 2018, Khu Kinh tế Vân Đồn buộc phải thực hiện điều chỉnh quy hoạch chung đến năm 2040 theo Quyết định của Thủ tướng Chính phủ, dự án Ocean Park phải giãn tiến độ. Công ty Quan Minh cũng đã được UBND tỉnh Quảng Ninh gia hạn thời hạn hoàn thành dự án thêm 2 năm (đến ngày 31/12/2021 thay vì 31/12/2019 như trước).

Như vậy, về cả mặt thực tiễn, lý thuyết và nguyên tắc đầu tư tài chính, khi dự án Ocean Park chưa đủ điều kiện huy động vốn và mở bán, thì Công ty TNHH Quan Minh chuyển chấp từ Ngân hàng Hàng Hải (Maritime Bank) sang một ngân hàng khác (cụ thể là MB Bank) với mong muốn được MB Bank tăng vốn vay và cơ cấu lại thời hạn trả nợ (phù hợp với thực tế triển khai dự án đầu tư) là hoàn toàn chính đáng.

|

|

| MB Bank đã không thực hiện đúng cam kết giải ngân 183 tỷ đồng. |

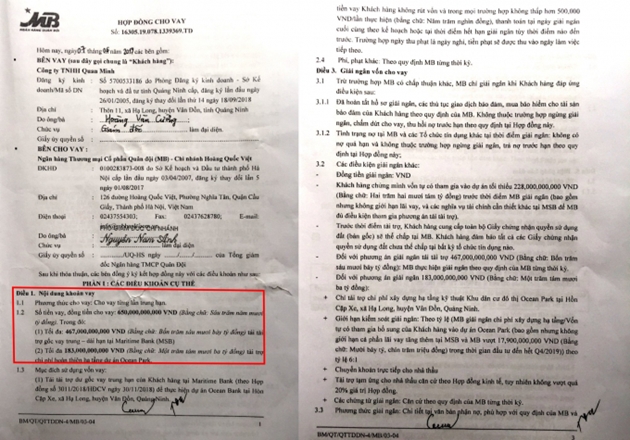

Tuy nhiên, sau khi Công ty Quan Minh và MB Bank ký hợp đồng cho vay ngày 7/6/2019, trong đó giải ngân tối đa 467 tỷ đồng (tái tài trợ gốc vay trung – dài hạn tại Maritime Bank) và tối đa 183 tỷ đồng (tài trợ chi phí hoàn thiện hạ tầng dự án Ocean Park), MB Bank đã không thực hiện đúng cam kết (chỉ giải ngân 40 tỷ đồng trong tổng số 183 tỷ đồng chi phí đầu tư hạ tầng kỹ thuật dự án Ocean Park) dù Công ty Quan Minh nhiều lần gửi văn bản và đã chứng minh đầy đủ khối lượng công việc thực hiện trên thực tế để đề nghị MB Bank giải ngân nốt 143 tỷ đồng còn lại.

Trong cuộc chơi này, MB Bank là người cầm đằng chuôi, còn Công ty TNHH Quan Minh nắm đằng lưỡi. Đặc biệt, từ đầu năm 2020, trong bối cảnh dịch bệnh Covid-19, Ngân hàng Nhà nước ban hành Thông tư 01 quy định về việc các tổ chức tín dụng cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch bệnh Covid-19, thì MB Bank lại có động thái “trừng phạt” khách hàng bằng cách… cơ cấu lại lịch trả nợ để đẩy khoản vay của khách hàng từ nhóm 1 lên nợ xấu nhóm 4. “Điều đó cho thấy MB Bank có dấu hiệu vô cảm với khách hàng”, luật sư phân tích.

Triệt hạ?

Trước câu hỏi: “MB Bank có dấu hiệu về động cơ “triệt hạ” Công ty TNHH Quan Minh như khách hàng phản ánh?”, luật sư Dương Lê Ước An, cho rằng: Theo quy định, MB Bank chỉ được chuyển ngay nợ của Công ty Quan Minh từ nhóm 1 sang nợ xấu nhóm 4 nếu Công ty Quan Minh vi phạm những quy định sau: Các khoản nợ quá hạn từ 181 đến 360 ngày; Các khoản nợ cơ cấu lại thời hạn trả nợ quá hạn từ 90 ngày đến 180 ngày theo thời hạn đã cơ cấu lại; hoặc các khoản nợ khác được phân loại vào nhóm 4 theo quy định tại khoản 3 và khoản 4 Điều 6 tại Quyết định 493/2005/QĐ-NHNN quy định về phân loại nợ.

|

|

| Do không được giải ngân tiền vay theo hợp đồng nên dự án gặp khó khăn về tài chính |

Trong khi đó, vào thời điểm ngày 1/4/2020, Công ty Quan Minh đang không có nợ quá hạn tại MB Bank, các khoản nợ đang được xếp nhóm 1 theo thông tin từ hệ thống CIC, thì Công ty Quan Minh phải được xếp vào nhóm 2 theo Quyết định 493 (các khoản nợ quá hạn dưới 90 ngày hoặc các khoản nợ cơ cấu lại thời hạn trả nợ trong hạn theo thời hạn đã cơ cấu lại). Thậm chí, nếu MB Bank áp dụng linh hoạt thì Công ty Quan Minh hoàn toàn có thể được cơ cấu lại thời gian trả nợ và giữ nguyên nhóm nợ theo thông tư 14/2014/TT-NHNN của Ngân hàng Nhà nước.

Nợ xấu nhóm 4 được các đơn vị đánh giá gần như mất khả năng hoàn vốn và không ngân hàng nào dám cho vay. Do đó, bất cứ ai khi đã bị nợ xấu nhóm 4 thì đều bị các ngân hàng, tổ chức tài chính từ chối khoản vay. Nhất là khi quá trình trả nợ của khách hàng vẫn bị lưu trữ trên hệ thống CIC. Đây được xem là một cách để “trừng phạt” khách hàng do không trả nợ gốc và lãi đúng thời hạn (muốn xóa được lý lịch đen này trên hệ thống CIC phải mất ít nhất 5 năm kể từ khi Công ty Quan Minh trả toàn bộ gốc và lãi cho ngân hàng).

Nói cách khác, sự “trừng phạt” của MB Bank đối với Công ty Quan Minh vào thời điểm đó chẳng khác nào việc chặn đứng mọi con đường huy động vốn của Công ty Quan Minh để trả nợ. Bởi, dự án đang trong giai đoạn hoàn thành, chưa được phép huy động vốn và mở bán; MB Bank không giải ngân thêm vốn cho các nhà thầu theo khối lượng thi công hạ tầng kỹ thuật đã hoàn thành; việc Quan Minh vay nợ ngân hàng khác để tất toán khoản vay cho MB Bank là điều không thể, do bị liệt vào khoản nợ nhóm 4.

Chiến thuật “nợ xấu nuốt dự án”?

Vừa không thực hiện cam kết giải ngân cho Công ty Quan Minh, vừa đẩy nợ của Công ty Quan Minh từ nhóm 1 sang nhóm 4 mà không có giải thích rõ ràng. MB Bank còn liên tục thúc ép thu hồi nợ trước hạn gần 4 năm trong khi Công ty Quan Minh đã trả nợ lãi và gốc trước hạn theo lịch trả nợ (hiện Công ty Quan Minh chỉ còn nợ MB Bank 200 tỷ đồng). Trước tình thế đó, Công ty Quan Minh buộc phải “bán lúa non” nhiều lô bất động sản của dự án để tất toán khoản vay đối với MB Bank.

|

|

| MB Bank có dấu hiệu “bội ước” với Công ty Quan Minh trong việc giải chấp tài sản bảo đảm. |

“Như vậy, thực chất, cái bắt tay giữa MB Bank và Công ty Quan Minh là mối quan hệ cộng sinh nhưng không tương hỗ lẫn nhau. Có thể liên tưởng như quan hệ “ký sinh” trong lĩnh vực sinh học. Trong đó, MB Bank với lợi thế về vốn, đã không thực hiện đúng cam kết, không đồng hành đến cùng với doanh nghiệp trong những lúc khó khăn do dịch bệnh Covid-19, thậm chí, ngân hàng chỉ hướng tới mục tiêu thu lãi và những lợi ích khác”, luật sư Dương Lê Ước An đặt câu hỏi

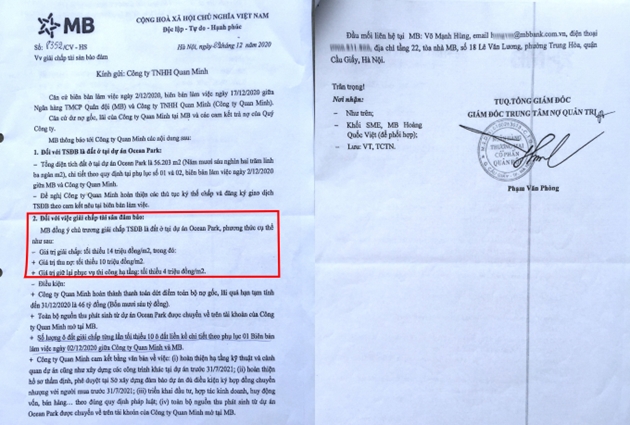

Cũng trong quá trình phân tích các tài liệu liên quan, luật sư Dương Lê Ước An nhận thấy, MB Bank có dấu hiệu “bội ước” với Công ty Quan Minh trong việc giải chấp tài sản bảo đảm.

Cụ thể, tại văn bản số 8352/CV-HS ngày 29/12/2020 về việc giải chấp tài sản bảo đảm nêu rõ: “MB Bank đồng ý chủ trương giải chấp tài sản bảo đảm là đất ở tại dự án Ocean Park, phương thức cụ thể như sau: Giá trị giải chấp tối thiểu 14 triệu đồng/m2 (trong đó giá trị thu nợ tối thiểu 10 triệu đồng/m2; giá trị giữ lại phục vụ thi công hạ tầng tối thiểu 4 triệu đồng/m2). Số lượng ô đất giải chấp từng lần tối thiểu 10 ô đất kiền kề (dự án Ocean Park). Toàn bộ nguồn thu phát sinh từ dự án Ocean Park được chuyển về trên tài khoản của Công ty Quan Minh mở tại MB Bank.

Trên thực tế, tháng 1/2021 đến nay, Công ty Quan Minh đã nộp hàng trăm tỷ đồng vào tài khoản mở tại MB Bank. Tuy nhiên, ngân hàng đã giữ lại toàn bộ, không trả lại số tiền dư (khoảng 70 – 80 tỷ đồng) sau khi đã trừ nợ 10 triệu đồng/m2 như cam kết để Công ty Quan Minh đầu tư thi công hoàn thiện hạ tầng dự án Ocean Park.

Đồng thời, MB Bank cũng không giải chấp tài sản bảo đảm là Giấy chứng nhận quyền sử dụng đất đối với các lô đất mà các nhà đầu tư đã nộp tiền, điều này khiến khách hàng hoang mang, hiểu lầm về việc huy động vốn của công ty Quan Minh. Trong khi đó MB Bank lại tiếp tục ép Cty Quan Minh tiếp tục huy động vốn thông qua các hợp đồng góp vốn (nhưng không giải chấp tài sản).

Chưa dừng lại ở đó, theo luật sư Dương Lê Ước An, vào tháng 2/2021, lợi dụng việc thu nợ, bà Nguyễn Thị Quỳnh Anh – Phó trưởng phòng Tái cấu trúc nợ - Trung tâm quản trị nợ của MB Bank có hành vi “ngã giá” với Công ty Quan Minh để phục vụ cho một nhóm người mua hàng chục lô bất động sản thuộc dự án Ocean Park giá rẻ khi dự án chưa đủ điều kiện mở bán và huy động vốn là trái quy định của pháp luật, có dấu hiệu động cơ thâu tóm “đất vàng”. Vậy, câu hỏi được đặt ra là, MB Bank có đang sử dụng chiến thuật “nợ xấu nuốt dự án” đối với Công ty Quan Minh?