TPBank bị "sờ gáy" hoạt động đầu tư trái phiếu

Theo đó, thực hiện chỉ đạo của Ngân hàng Nhà nước, Cơ quan Thanh tra giám sát ngân hàng đã tăng cường hoạt động thanh tra, kiểm tra tình hình và hoạt động đầu tư trái phiếu doanh nghiệp của các tổ chức tín dụng trong hệ thống.

Cụ thể, Cơ quan Thanh tra giám sát ngân hàng đã lên kế hoạch thanh tra 8 ngân hàng thương mại, trong đó có Ngân hàng TMCP Tiên Phong (TPBank).

Hiện đoàn thanh tra giám sát đã báo cáo người ra quyết định thanh tra và trình Thống đốc Ngân hàng Nhà nước báo cáo kết quả thanh tra, bổ sung nội dung thanh tra hoạt động cung cấp dịch vụ liên quan đến đầu tư trái phiếu doanh nghiệp của tổ chức tín dụng.

Kết quả thanh tra cũng được gửi tới Ủy ban Chứng khoán Nhà nước để xử lý các sai phạm (nếu có) liên quan đến việc sử dụng vốn huy động qua phát hành trái phiếu của các tổ chức phát hành.

Việc thanh tra đầu tư trái phiếu doanh nghiệp tại các ngân hàng được thực hiện theo chỉ đạo của Thủ tướng Chính phủ tại Công điện số 8857/CĐ-VPCP ngày 3/12/2021 của Văn phòng Chính phủ về tăng cường công tác quản lý, thanh tra, kiểm tra việc phát hành trái phiếu doanh nghiệp.

Trong công điện trên, Thủ tướng Chính phủ đã giao Ngân hàng Nhà nước Việt Nam chủ trì, phối hợp với các cơ quan liên quan tăng cường công tác thanh tra, kiểm tra tình hình và hoạt động đầu tư trái phiếu doanh nghiệp của các tổ chức tín dụng, kịp thời phát hiện và cảnh báo các rủi ro và có biện pháp xử lý theo quy định, bảo đảm an toàn hệ thống các tổ chức tín dụng.

Thời gian qua, hoạt động phát hành trái phiếu doanh nghiệp bộc lộ nhiều bất cập, từ đó một số cá nhân, tổ chức lợi dụng để xảy ra các hành vi sai phạm, đặc biệt là sau sự cố tại Tập đoàn Tân Hoàng Minh. Sau đó, Chính phủ, Thủ tướng Chính phủ tiếp tục có nhiều chỉ đạo để bảo đảm thị trường trái phiếu doanh nghiệp hoạt động ổn định, minh bạch, phát triển bền vững.

Theo tài liệu của phóng viên, chưa nói đến hoạt động mua trái phiếu doanh nghiệp nhưng trong thời gian qua, TPBank là một trong những nhà băng phát hành trái phiếu riêng lẻ có số lượng rất lớn.

Thống kê cho thấy, từ tháng 5/2021 đến nay, TPBank đã thực hiện 26 đợt phát hành trái phiếu riêng lẻ, với các gói từ 150 tỷ đồng đến 1.500 tỷ đồng. Tính tổng cộng, ngân hàng này đã phát hành trái phiếu khoảng hơn 21.000 tỷ đồng.

Đáng chú ý, trong tháng 5/2022, TPBank đã có 6 đợt phát hành trái phiếu riêng lẻ với tổng giá trị lên tới 4.000 tỷ đồng. Tuy nhiên, trong các văn bản gửi Sở Giao dịch Chứng khoán Hà Nội (HNX) do ông Nguyễn Hưng - Tổng Giám đốc TPBank ký đều công bố thông tin khá sơ sài, không có thông tin đơn vị tư vấn phát hành, ngoài ra thông tin trái chủ là nhà đầu tư tổ chức hay cá nhân cũng là một ẩn số.

Vì sao TPBank ráo riết gọi vốn qua kênh trái phiếu?

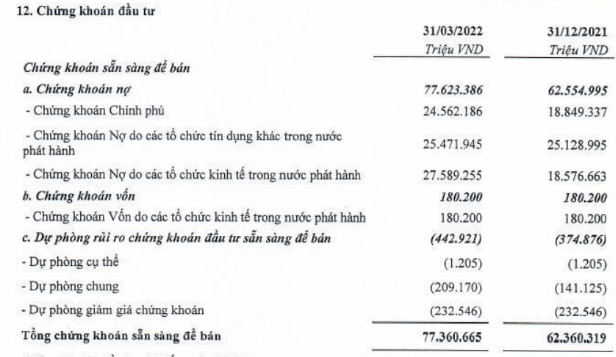

Theo báo cáo tài chính quý I/2022, tính đến cuối tháng 3/2022, tổng giá trị chứng khoán đầu tư sẵn sàng để bán của TPBank đạt trên 77.300 tỷ đồng, tăng 24% so với đầu năm.

Trong đó, trái phiếu do các tổ chức tín dụng khác là hơn 25.400 tỷ đồng, chiếm 33% tổng giá trị chứng khoán đầu tư sẵn sàng để bán; Chứng khoán Chính phủ ghi nhận hơn 24.562 tỷ đồng, chiếm gần 32% và lượng trái phiếu doanh nghiệp tại TPBank tăng 48% lên 27.589 tỷ đồng, chiếm 35% tổng giá trị đầu tư.

Như vậy, chỉ trong 3 tháng đầu năm 2022, số dư đầu tư trái phiếu doanh nghiệp của TPBank đã tăng 21% với cuối năm 2021 đạt hơn 53.000 tỷ đồng.

|

|

| TPBank nằm trong top đầu các ngân hàng có giá trị trái phiếu của tổ chức kinh tế nắm giữ |

Thực tế, hiện nay, ngoài việc huy động vốn bằng chính sách tín dụng thì các ngân hàng cũng tăng cường gọi vốn từ kênh trái phiếu riêng lẻ.

Nguyên nhân khiến các ngân hàng đẩy mạnh phát hành trái phiếu riêng lẻ được cho là do nhu cầu tăng vốn trung, dài hạn và tăng vốn cấp hai để đảm bảo yêu cầu an toàn vốn của Ngân hàng Nhà nước. Ngân hàng nào dư thừa tỷ lệ an toàn vốn, thì có thể đầu tư vào trái phiếu tăng vốn cấp 2 của ngân hàng khác, dẫn đến việc mua chéo trái phiếu lẫn nhau.

Theo nhận định của một số chuyên gia kinh tế, việc ngân hàng mua chéo trái phiếu lẫn nhau có thể là do một số ngân hàng đang thừa vốn, khó tăng trưởng cho vay, nên tìm đến các kênh đầu tư khác, trong đó có trái phiếu.

Đồng thời, tăng vốn vẫn là nhu cầu thường trực của các ngân hàng hiện nay, khi vốn chủ sở hữu của các ngân hàng đa phần còn mỏng, tín dụng tăng nhanh hơn nhiều so với tốc độ tăng của vốn chủ sở hữu khiến tỷ lệ an toàn vốn luôn trong tình trạng cần gia cố.

Mặt khác, từ năm 2020 đến nay, việc áp dụng giãn, hoãn trả nợ cho khách hàng theo chính sách của Ngân hàng Nhà nước khiến một lượng lớn dòng tiền trả nợ của doanh nghiệp không về ngân hàng (đáng lẽ đến kỳ trả nợ, nhưng doanh nghiệp được ngân hàng giãn nợ). Điều này khiến một phần vốn của ngân hàng bị thiếu hụt và phải tăng phát hành trái phiếu riêng lẻ để bù đắp.

Các chính sách giãn, hoãn nợ khiến nhiều ngân hàng đang chịu áp lực thanh khoản khá lớn và phải nâng lãi suất huy động lên khá cao.

Một số chuyên gia nhận định, việc ngân hàng bán chéo trái phiếu cho nhau, bên cạnh nhu cầu thực của một số ngân hàng thừa vốn, thì có sự thỏa thuận ngầm của một số ngân hàng để giúp nhau hạ chi phí vốn, tăng nguồn vốn trung, dài hạn. Giải pháp này giúp các ngân hàng đảm được tỷ lệ an toàn vốn song cũng sẽ khiến bức tranh về quy mô vốn trung, dài hạn của một số tổ chức tín dụng trở nên thiếu thực chất.

Mặt khác, việc các ngân hàng bán chéo trái phiếu cho nhau cũng khiến vốn chảy lòng vòng trong hệ thống tài chính và đến tay nhà đầu tư cá nhân, không đi vào được sản xuất, kinh doanh.