Tính đến thời điểm hiện tại, hiện đã có gần 20 ngân hàng công bố kết quả kinh doanh quý III/2020. Đáng chú ý, chất lượng tài sản của các tổ chức tín dụng đang bị ảnh hưởng lớn khi nợ xấu gia tăng mạnh.

Nợ xấu 9 tháng tăng nhanh

Quy mô nợ xấu của Vietcombank đến cuối quý III tăng 15% so với đầu năm, lên gần 7.900 tỷ đồng. Trong đó, nợ nhóm 3 (nợ dưới tiêu chuẩn) gấp hơn bốn lần, nợ nhóm 4 (nợ nghi ngờ mất vốn) cũng gấp gần ba lần, nợ nhóm 5 (nợ có khả năng mất vốn) giảm 16%. Bên cạnh đó, nợ nhóm 2 (nợ cần chú ý) cũng tăng 60% lên 4.156 tỷ đồng.

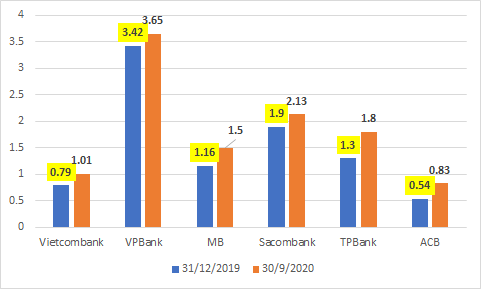

Sau 9 tháng, tỷ lệ nợ xấu trên dư nợ cho vay khách hàng của ngân hàng qua đó tăng từ 0,79% hồi đầu năm lên 1,01%.

Với VPBank, quy mô nợ xấu đến cuối quý III vượt ngưỡng 10.000 tỷ đồng, tăng 15% so với đầu năm. Nợ nhóm 2 của ngân hàng này cũng tăng thêm hơn 2.500 tỷ đồng.

Tại MB, tại thời điểm cuối quý III/2020 có tổng cộng 4.036 tỷ đồng nợ xấu, tăng 9% so với cùng kỳ năm trước, song nhờ tăng trưởng tín dụng cao nên tỷ lệ nợ xấu chỉ ở mức 1,5%, trong khi cùng kỳ năm trước là 1,54%.

|

|

| Tỷ lệ nợ xấu (tính trên dư nợ cho vay khách hàng) của các ngân hàng (%) |

Trong khi đó, báo cáo tài chính quý III của Sacombank cho thấy, tổng tài sản đến cuối tháng 9 ở mức 485.212 tỷ đồng, tăng 7% so với đầu năm; dư nợ cho vay khách hàng tăng 8,2% lên 320.214 tỷ đồng.

Tuy nhiên, nợ xấu nội bảng là hơn 6.837 tỷ đồng, tăng 19% so với đầu năm. Trong đó, nợ có khả năng mất vốn 5.490 tỷ đồng, chiếm 80% tổng nợ xấu. Tỷ lệ nợ xấu tăng từ 1,9% lên 2,13%.

Tại Vietcombank, theo báo cáo tài chính hợp nhất quý III/2020, tổng tài sản ở mức gần 1,2 triệu tỷ đồng, giảm 3% so với đầu năm; cho vay khách hàng tăng 6,6% lên 783.757 tỷ đồng.

Báo cáo tài chính quý III/2020 của TPBank cũng cho thấy, tổng nợ xấu tính đến 30/9 là hơn 1.970 tỷ đồng, tăng 60% so với thời điểm cuối năm 2019 (hơn 1.235 tỷ đồng). Trong đó, nợ có khả năng mất vốn tăng 27% lên hơn 569,5 tỷ đồng, nợ nghi ngờ tăng 82% lên hơn 555 tỷ đồng, nợ dưới tiêu chuẩn tăng 76% lên hơn 846 tỷ đồng. Tỷ lệ nợ xấu tăng từ mức gần 1,3% hồi đầu năm lên gần 1,8%.

Kịch bản cũng tương tự tại ACB với quy mô nợ xấu tăng tổng cộng tới 71%.

Lo rủi ro tăng cao trong tương lai

Dù nợ xấu của các ngân hàng đang tăng cao so với đầu năm, song các chuyên gia nhận định đây chưa phải là mức tăng thực chất. Bởi hiện vẫn chưa có đánh giá chung về các khoản vay được giãn, hoãn, cơ cấu lại nợ theo Thông tư 01/2020/TT-NHNN có khả năng trở lại được nợ nhóm 1 (không phải nợ xấu).

Trong khi đó, tác động của dịch Covid-19 đến hệ thống ngân hàng có độ trễ hơn so với doanh nghiệp. Trong khi doanh nghiệp, khách hàng, người dân gặp khó khăn ngay khi dịch bệnh bùng phát, hệ thống ngân hàng sẽ chịu ảnh hưởng sau đó.

Vì vậy, quý III và quý IV sẽ là thời điểm ngành ngân hàng "ngấm đòn" tác động của Covid-19, và thách thức, khó khăn lớn nhất sẽ là vấn đề nợ xấu.

|

|

| Ngân hàng vẫn "nhấp nhổm" lo rủi ro ập tới vì nợ xấu tăng cao (Ảnh minh họa) |

Theo ước tính của Viện Nghiên cứu BIDV, nợ xấu nội bảng đến cuối năm 2020 có thể ở mức 3% và cuối năm 2021 là 4%.

Kết quả điều tra xu hướng kinh doanh cũng cho thấy, trong quý IV, các tổ chức tín dụng lo ngại rủi ro tổng thể của các nhóm khách hàng tăng so với năm ngoái, nhất là phân khúc khách hàng doanh nghiệp vừa và nhỏ, doanh nghiệp tư nhân…

Lãnh đạo một ngân hàng thương mại nhà nước từng thừa nhận, ngân hàng lợi nhuận nghìn tỷ nhưng vẫn rất đáng lo.

"Hiện các ngân hàng đang nỗ lực tối đa giảm lãi suất, giảm phí, chấp nhận giảm lãi để hỗ trợ doanh nghiệp, song chúng tôi cũng rất lo lắng, không biết khi hết giai đoạn cơ cấu lại nợ, doanh nghiệp có vượt qua được khó khăn hay không, nợ cơ cấu lại có biến thành nợ xấu hay không.

Nhìn vào báo cáo tài chính, ngân hàng vẫn có lãi mấy nghìn tỷ đồng, song thực tế số lãi này rất mỏng, nợ xấu chỉ dềnh lên một chút là lợi nhuận sẽ bị bào mòn", vị lãnh đạo này cho hay

Theo các chuyên gia, trong điều kiện hiện nay cần chấp nhận nợ xấu có xu hướng tăng, vì đây là chuyện bình thường khi nền kinh tế đi vào khủng hoảng. Tuy nhiên, sau khi dịch bệnh qua đi, tăng trưởng tín dụng sẽ dần phục hồi và thu nhập lãi thuần (NIM) có thể được cải thiện nhờ thay đổi cơ cấu cho vay và huy động.

Đó là trên lý thuyết, còn trong thực tế, các chuyên gia cho rằng, nợ xấu chỉ có thể được giải quyết nhanh gọn nếu ngân hàng thận trọng trong cho vay, xếp hạng nợ và dự phòng, đảm bảo thanh khoản cho hệ thống tài chính.