Nợ xấu tại Techcombank song hành cùng lợi nhuận

Theo BCTC hợp nhất quý 3/2021 vừa được công bố, nhờ giảm 43% chi phí dự phòng rủi ro tín dụng, xuống còn gần 589 tỷ đồng nên Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank, HOSE: TCB) báo lãi trước thuế quý 3 tăng 40% so với cùng kỳ, đạt hơn 5.562 tỷ đồng và lợi nhuận sau thuế hơn 4.432 tỷ đồng.

Lũy kế 9 tháng đầu năm, hầu hết các hoạt động kinh doanh của Techcombank đều tăng trưởng so với cùng kỳ nhưng không đồng nhất.

Cụ thể, hoạt động chính vẫn tăng trưởng so với cùng kỳ khi thu về 19.454 tỷ đồng thu nhập lãi thuần, tăng 46% so với cùng kỳ chủ yếu đến từ việc mở rộng cho vay các khách hàng. Các nguồn thu ngoài lãi cũng tăng mạnh như lãi từ dịch vụ tăng 28% lên hơn 4.279 tỷ đồng.

Hoạt động kinh doanh ngoại hối đem về khoản lãi 259 tỷ đồng trong khi cùng kỳ lỗ gần 12,7 tỷ đồng, chủ yếu nhờ giảm lỗ từ kinh doanh ngoại tệ giao ngay (-80%) và giảm lỗ từ các công cụ tài chính phái sinh tiền tệ (-48%).

Ở chiều ngược lại, một số nguồn thu sụt giảm so với cùng kỳ như lãi từ hoạt động mua bán chứng khoán kinh doanh sụt giảm 38% xuống còn 181 tỷ đồng; lãi từ hoạt động khác cũng giảm 21% chỉ còn 1.271 tỷ đồng.

Trong 9 tháng đầu năm, Techcombank chỉ giảm 9% chi phí dự phòng rủi ro tín dụng, trích 2.037 tỷ đồng. Do đó, lãi trước và sau thuế đều tăng 60% so với cùng kỳ, lần lượt đạt 17.098 tỷ đồng và đạt 13.715 tỷ đồng.

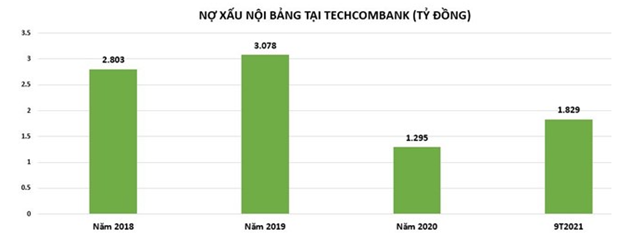

Song hành cùng lợi nhuận là nợ xấu tại Techcombank cũng tăng mạnh chỉ trong 9 tháng qua.

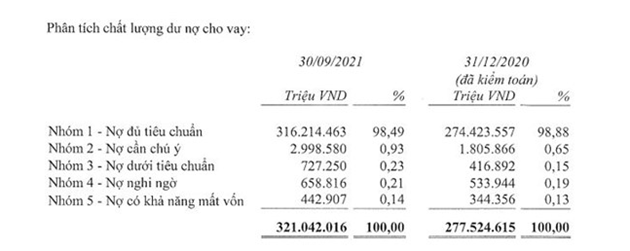

Cụ thể, tính đến 30/09/2021, nợ xấu nội bảng tăng 41% so với đầu năm, lên mức 1.829 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn tăng mạnh nhất đến 74% lên mức 727 tỷ đồng; nợ nghi ngờ tăng 23% lên gần 659 tỷ đồng và nợ có khả năng mất vốn tăng 29% lên gần 443 tỷ đồng. Do đó, tỷ lệ nợ xấu trên dư nợ vay tại Techcombank tăng từ 0,47% đầu năm lên 0,57%.

Thậm chí, nợ cần chú ý tại Techcombank còn tăng tới 66% so với đầu năm, lên hơn 2.998 tỷ đồng. Nợ dưới tiêu chuẩn và nợ cần chú ý tăng mạnh đã cho thấy khách hàng của Techcombank đang gặp khó khăn do dịch Covid-19 nên mới quá hạn trả nợ.

Do giảm chi phí dự phòng rủi ro tín dụng nên tỷ lệ bao phủ nợ xấu của Techcombank giảm từ mức 259% cuối quý 2 xuống còn 184%.

|

|

| Nguồn: BCTC hợp nhất quý 3/2021. |

|

|

| Nợ xấu tại Techcombank qua các năm |

Lãi dự thu "neo" cao

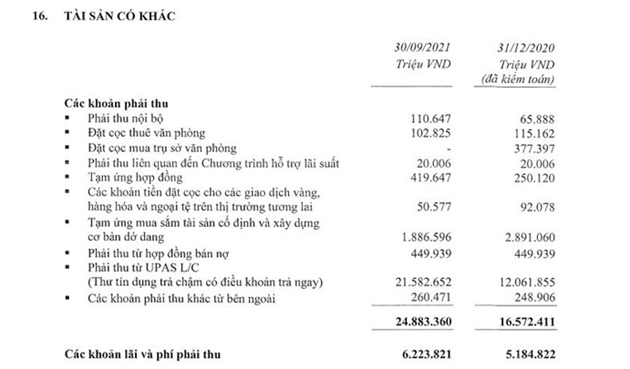

Bên cạnh nợ xấu gia tăng, lãi dự thu tại Techcombank cũng tăng đáng kể. Cụ thể, các khoản lãi và phí phải thu tính đến 30/9/2021 tăng 20% so với đầu năm, lên mức gần 6.224 tỷ đồng và các khoản phải thu cũng tăng 50% lên hơn 24.883 tỷ đồng.

Các khoản phải thu tập trung ở việc tạm ứng mua sắm tài sản cố định và xây dựng cơ bản dở dang chiếm hơn 1.886 tỷ đồng; phải thu từ UPAS L/C (thứ tín dụng trả chậm có điều khoản trả ngay) chiếm gần 21.583 tỷ đồng, tăng 79% so với hồi đầu năm;…

|

|

| Nguồn: BCTC hợp nhất quý 3/2021. |

Lãi dự thu là khoản lãi ngân hàng dự kiến thu trong tương lai từ các tài sản sinh lời, trong đó bao gồm các sản phẩm cho vay. Dù ngân hàng chưa thu được tiền thật từ khoản này nhưng vẫn được ghi nhận vào báo cáo thu nhập và từ đó tính ra lợi nhuận. Đây là phương thức hạch toán bình thường trong kế toán ngân hàng và thực tế, lãi dự thu thường tăng theo tốc độ tăng trưởng tín dụng của ngân hàng.

Tuy nhiên, trong một số trường hợp, lãi dự thu không đơn thuần là các khoản lãi ngân hàng dự tính thu được trong tương lai mà chính là nợ xấu tiềm ẩn.

Điều này khiến lãi dự thu được quan tâm như một yếu tố khác bên cạnh nợ xấu để đánh giá chất lượng tài sản, hiệu quả kinh doanh của ngân hàng. Lãi dự thu càng lớn có thể tác động tới lợi nhuận của ngân hàng trong tương lai, khi giả sử một phần lãi dự thu trở thành nợ xấu không thể thu hồi được.

Có thể thấy, nhiều khoản lãi dự thu được “treo” trong thời gian khá dài, cho thấy rủi ro nợ xấu tiềm ẩn cũng như tính thực chất của lợi nhuận. Đối với Techcombank – một nhà băng có thu nhập chủ yếu đến từ tín dụng nhưng lãi dự thu lớn, nhà đầu tư cần phải cẩn trọng về chất lượng lợi nhuận khi lựa chọn đầu tư.

Liên quan đến việc xử lý nợ xấu và lãi dự thu, Cơ quan Thanh tra, giám sát ngân hàng, trong văn bản ban hành hồi tháng 5/2021, đã yêu cầu các tổ chức tín dụng thực hiện quyết liệt các biện pháp để thu hồi nợ xấu, nợ đã sử dụng dự phòng để xử lý rủi ro; thực hiện dự thu lãi, thoái các khoản lãi dự thu theo đúng quy định, nghiêm túc thực hiện việc dự thu lãi đối với các khoản nợ được cơ cấu lại thời hạn trả nợ, miễn, giảm lãi và giữ nguyên nhóm nợ theo quy định tại Thông tư số 01/2020/TT-NHNN và các văn bản sửa đổi, bổ sung.

Nợ xấu và lãi dự thu tăng mạnh cho thấy chất lượng tín dụng của Techcombank đang đi xuống. Ngoài ra, nợ tiềm ẩn tại Techcombank cũng đang tăng đáng kể, ghi nhận gần 70.654 tỷ đồng, tăng 36% so với đầu năm.

Tính đến cuối quý 3/2021, tổng tài sản Techcombank tăng đến 23% so với đầu năm, đạt 541.635 tỷ đồng. Trong đó, tiền gửi tại NHNN giảm mạnh 67% xuống còn 3.395 tỷ đồng; tiền gửi tại các TCTD khác cao gấp 2,4 lần đạt 51.058 tỷ đồng; cấp tín dụng cho TCTD khác cao gấp 3,4 lần đạt 26.569 tỷ đồng. Đặc biệt, cho vay khách hàng tăng 16% đạt 321.042 tỷ đồng..

Về nguồn vốn kinh doanh, tiền gửi khách hàng tăng 14% so với đầu năm, đạt 316.376 tỷ đồng; phát hành giấy tờ có giá cũng tăng 21% , ghi nhận 34.002 tỷ đồng) chủ yếu là kỳ hạn từ 12 tháng đến 5 năm.